加密货币锚定物:一种新兴数字资产的未来挑战

加密货币是近年来金融行业的重要创新之一。随着比特币和以太坊等虚拟货币的兴起,人们开始越来越关注这种新型数字资产的支付方式、投资潜力及其带来的机遇与挑战。但在加密货币市场中,价格的剧烈波动常常导致投资者焦虑,因此,一种名为“锚定物”的数字资产也逐渐走入公众视野。

### 2. 锚定物的定义与分类锚定物的定义

锚定物,或称稳定币,是一种旨在通过与某种资产(如法定货币或商品) peg 以实现价格相对稳定的加密货币。锚定物的设计理念在于减少加密货币市场的波动,给交易者和投资者提供一种安全且可预测的存储价值的方法。

锚定物的分类

锚定物主要分为三类:

- 法币锚定物:如Tether(USDT)和USD Coin(USDC),这些稳定币直接与美元等法定货币进行1:1的锚定。

- 商品锚定物:这些稳定币与黄金、白银等实物资产挂钩,确保其价值的安全性。

- 算法锚定物:这种稳定币不直接以资产作为支撑,而是通过算法调节供应量来保持其价值的稳定。

价格稳定性

锚定物最大的优势在于其价格的稳定性,它们通过与稳定资产的绑架,降低了市场的波动性,吸引了那些希望规避风险的投资者。无论在急剧下跌的市场中,还是在市场繁荣时,锚定物都可以保持相对稳定的价值。

流动性

由于锚定物的价格波动较小,它们在加密交易所中具备良好的流动性。用户可以方便地使用锚定物进行交易,从而更好地利用市场机会。

应用广泛性

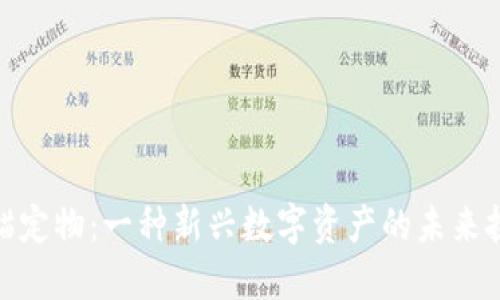

锚定物在去中心化金融(DeFi)、跨境支付和数字资产交易等多个领域都有重要应用。它们不仅可以作为交易媒介,还可以用于赚取利息、借贷等金融活动,拓宽了加密货币的应用场景。

### 4. 现有的锚定物实例USDT:Tether

USDT是市场上最早的锚定物之一,也是最广泛使用的稳定币之一。它与美元保持1:1的价值锚定,用户可以通过全球各大加密交易所轻松进行多种数字资产的交易。

USDC:USD Coin

USDC是由中心化的公司发行,受到审计以确保其资产完全由法币支持。USDC的透明性和合规性赢得了广泛的信任,用户在数字货币的使用上更加安心。

### 5. 锚定物的市场挑战监管政策的影响

世界各国对锚定物的监管政策尚未完全明确,这对于市场发展造成了不小的困扰。监管政策的不确定性使得锚定物的合法性和合规性受到质疑,有可能影响投资者的信心。

市场信任与透明性问题

虽然一些锚定物声称有足够的资产支持它们,但实际情况往往难以验证。透明性不足使得许多用户对锚定物的安全性产生疑虑,损害了投资者的信心。

### 6. 如何选择合适的锚定物评估标准

在选择锚定物时,投资者应考虑以下几个因素:

- 资产的支持结构:了解锚定物是如何支撑其价值的,是法币、商品,还是算法。

- 透明度:查看该锚定物是否有定期的审计报告,确保其资产真实可靠。

- 交易量和流动性:高交易量意味着锚定物能够在必要时容易兑换,流动性强更有利于投资。

市场趋势分析

随着越来越多的人进入加密货币的世界,锚定物很可能将会迎来快速的发展。投资者和用户希望在风险较低的情况下参与到加密市场中去,锚定物正好迎合了这一需求。

潜在机会与风险

锚定物所面临的风险并不亚于其提供的机会。创新的算法稳定币可能会成为未来的趋势,但同时也需要关注其稳定性的可行性。作为一种新兴的数字资产,锚定物的未来依然充满不确定性。

### 8. 结论在不断变化的加密货币市场中,锚定物发挥着不可忽视的作用。它们不仅为投资者提供了一种稳定的资产选项,更推动了数字资产生态系统的发展。未来,随着监管政策的逐步完善和技术的持续进步,锚定物有望迎来更广阔的发展空间。

--- ## 相关问题及详细介绍 ### 1. 什么是稳定币,它与传统加密货币有何区别?稳定币的概念

稳定币是以抵押资产为支撑的加密货币,也被称作锚定币。最常见的形式是以法币、黄金等稳定资产作为抵押,保障其价值的相对稳定。传统加密货币如比特币和以太坊则没有这种固定的锚定机制,导致其价格在市场上波动剧烈。

稳定币与传统加密货币的区别

1. **价格稳定性**:稳定币旨在保持相对稳定的价格,而传统加密货币的价格波动较大。

2. **用途**:稳定币主要用于支付和与其他资产的交易,传统加密货币则更注重投资和价值存储。

3. **支持机制**:稳定币通常由法定货币或商品作为支持,而传统加密货币则依赖于市场供需。

### 2. 锚定物在去中心化金融中的作用是什么?锚定物在DeFi中的重要性

去中心化金融(DeFi)是区块链技术的一种革命性应用,旨在通过智能合约提供不依赖于中央机构的金融服务。锚定物在DeFi中扮演着至关重要的角色:

1. 流动性提供

锚定物通常作为流动性提供者,用户可以用锚定物进行借贷、交易和收益 farming,这样能够提高资本的流动性和使用效率。

2. 抵押机制

在许多DeFi平台上,用户可以用锚定物作为抵押品,借出其他更高风险的资产或进行交易,这样的机制允许用户在不失去本金的情况下进行更高风险的投资。

3. 交易媒介

锚定物的价格稳定性使其成为DeFi生态系统中交易的理想媒介,用户更愿意以稳定的方式进行交换和交易,从而促进了整个项目的流行。

### 3. 市场上存在哪些主流稳定币,它们的特点是什么?主流稳定币介绍

市场上有多种稳定币,每种稳定币都有其独特的特点与应用场景。一些主流稳定币包括:

1. Tether(USDT)

USDT是市场上最早和使用最广泛的稳定币之一,旨在与美元保持1:1的稳定。尽管USDT的透明性问题饱受争议,但其极高的流动性使其仍然是市场的主要交易工具。

2. USD Coin(USDC)

USDC是一种合规性较强的稳定币,由Circle与Coinbase共同发行。USDC得到了联邦审计的支持,这使得其用户对其信任度更高,适合在正规金融系统中使用。

3. Dai

Dai是一种去中心化的算法稳定币,它与美元保持1:1的锚定。同样,Dai也具有很高的透明性,并且用户可以通过抵押以太坊等资产来生成Dai,提高了其去中心化的特性。

### 4. 如何判断一个稳定币的风险?判断稳定币风险的标准

虽然稳定币旨在减小价格波动,但它们仍然面临多种风险,包括市场风险、信用风险和技术风险等。在选择时,用户可以从以下几个方面对稳定币进行评估:

1. 透明度与审计

稳定币的透明度是评估其安全性的重要标志,用户应关注稳定币是否有定期的审计报告,确保其所声称的资产支持是可靠的。

2. 资产支持结构

了解稳定币的支持机制是必不可少的,法币支持的稳定币更容易得到信任,而商品或算法支持的稳定币则可能面临更大的风险。

3. 发行方的信誉

稳定币的发行方是否具有良好的信誉和业务背景也会影响其稳定性。用户应该对发行方进行调查,确保其在业界的声誉良好。

### 5. 未来稳定币的发展趋势是什么?稳定币的未来发展趋势

随着加密市场的飞速发展,稳定币自然也在不断演进。以下是一些可能的发展趋势:

1. 法规合规

随着全球对数字资产监管力度的增强,稳定币将可能需要遵循更严格的法规和标准。这将推动稳定币向更规范化发展,从而提高用户的信任度。

2. 新的稳定机制

为了应对市场的不确定性,可能会涌现出更多具有创新性的新型稳定币,比如基于算法的稳定币,这些新型币种将着重提升其风险管理能力。

3. 更广泛的接受度

随着对12个技术的理解加深,稳定币在各个行业的应用前景将会变得更为广泛。无论是在电商、支付还是跨境交易中,用户都可以更方便地使用稳定币进行交易。

### 6. 如何投资稳定币,风险与收益如何平衡?投资稳定币的策略

投资稳定币并不等同于传统的投机。尽管稳定币价格稳定,但在投资方面也是需要谨慎的。以下是一些投资的方法与策略:

1. 保持分散投资

虽然稳定币的风险相对较低,但投资者仍然应当保持资产的多样化,不仅限于投资单一的稳定币,以便在不同数字资产中实现更优的风险平衡。

2. 赚取收益

一些平台允许用户使用稳定币进行抵押以赚取利息,投资者可以通过这种方式更好地利用手中的稳定币,同时获得额外收益。

3. 持续监控市场动态

虽然稳定币价格波动不大,但市场情况始终在变化,投资者应当关注法规、市场情绪等外部因素,以便于及时做出调整。

以上是关于加密货币锚定物的详细介绍,包括其定义、特点、市场风险、应用场景等,能够帮助读者更全面地理解这一新兴的数字资产形态。